Im Rahmen von Sanierungen und Restrukturierungen ist es essentiell das Vertrauen der finanzierenden Stakeholder allzeit aufrecht zu erhalten. Ein wesentliches Instrument dafür ist das sog. "Bankenreporting". Dieser Artikel behandelt die wesentlichen Aspekte des Bankenreportings im Rahmen eines Turnarounds gemäß dem IDW S6.

Bankenreporting in der Restrukturierung

Im Rahmen von Sanierungen, insbesondere wenn Sie im analog des IDW S6 (mehr dazu hier) vorangetrieben werden, kommt nicht nur der Umsetzung von Restrukturierungsmaßnahmen eine wesentliche Rolle zu, sondern auch dem Berichtswesen gegenüber Dritten und dabei insbesondere finanzierenden Stakeholdern. In den meisten Fällen sind letzteres Banken - und daher wird das Berichtswesen über den Fortschritt auch oft "Bankenreporting" genannt.

Definition: Bankenreporting

Das Bankenreporting im Zuge einer Restrukturierung im Sinne des IDW S6 ist ein periodisch zu erstellender Bericht, der über den Fortschritt und Stand der Sanierungen transparent und belastbar Auskunft erteilt. Die Berichtsform ist nicht normiert und oftmals stark individuell. Doch die gängigsten Bestandteile umfassen die aktuelle Liquiditätssituation und eine Prognose über deren kurzfristige (13-Wochen-Liquiditätsvorschau) und mittelfristige Entwicklung, den Stand der Umsetzung der Sanierungsmaßnahmen, etwaige Risiken und Mitigationsmaßnahmen, sowie eine Übersicht über Covenants.

Was kommt in den Bericht?

Der aktuelle Stand der Sanierung wird im Rahmen eines Bankenreportings immer aus mehreren Dimensionen betrachtet. In aller Regel werden mindestens die folgenden Aspekte genau unter die Lupe genommen:

- Finanzdaten: Ist versus IDW-S6-Plan

- Finanzdaten: Ist versus Forecast

- 13-Wochen-Liquiditätsvorschau

- Übersicht zu den Covenants

- Stand der Maßnahmenumsetzung

Lassen Sie uns die einzelnen Bestandteile etwas genauer unter die Lupe nehmen.

Finanzdaten Ist versus IDW-S6-Plan

Ein zentraler Bestandteil des Bankenreportings ist der Vergleich der tatsächlichen Finanzdaten („Finanzdaten Ist“) mit dem im IDW S6 festgelegten Restrukturierungsplan (S6 Plan). Letzter wird im Rahmen des IDW-S6-Konzepts mittels einer integrierten Finanzplanung aufgesetzt.

Das ist ein Thema für sich - aber in aller Kürze: Das Unternehmen kriegt im Rahmen der Gutachtenerstellung einen Finanzplan verpasst, der die Entwicklung unter der Annahme das nichts getan wird zunächst fortschreibt (das ist der sog. Basisplan). Diese Basisplan wird um die zu ergreifenden Restrukturierungsmaßnahmen ergänzt - in Summe resultiert der IDW-S6-Sanierungsplan, oft auch Maßnahmenplan genannt. Also ein mindestens auf Quartalsebene - aber meist Monatsebene - detaillierter Plan, der die Entwicklung von Cash, Gewinn und Verlust sowie der Bilanz integriert abbildet. Der Plan bildet die wesentliche Messlatte und wird daher er auch fortwährend mit der tatsächlichen Entwicklung der Finanzdaten verglichen.

Neben der Entwicklung der Liquiditätssituation und des Impacts der Resturkturierungs-Maßnahmen (oft in erster Linie Kostensenkungen), kommt meist der Entwicklung der Umsatzkurve, die in aller Regel wesentlich annahemgetrieben in den Plan einwandert, besondere Bedeutung zu. Denn weicht diese wesentlich vom Plan ab, ist oftmals schnell klar, ob grundlegende Planungsprämissen (z.B. Entwicklung der Konjunktur oder Zugang zu Märkten) nicht greifen. Zusammenfassend werden in dieser Sektion die folgenden Aspekte beleuchtet:

Cashflow-Auswirkungen: Cash und Cashflow ist naturgemäß das entscheidende Element in der Sanierung. Der Vergleich der tatsächlichen Cashflows mit dem IDW S6-Plan hilft, die Liquidität des Unternehmens und die Wirksamkeit der Maßnahmen zu bewerten.

Aufwandsabweichungen: Eine detaillierte Analyse der tatsächlichen gegenüber den geplanten Aufwände zeigt Bereiche auf, in denen die Aufwände die Erwartungen übersteigen oder unterschreiten. Diese Abweichungen zu identifizieren ist entscheidend für die Anpassung des Plans und die Sicherstellung der finanziellen Stabilität.

Umsatzabweichungen: Signifikante Unterschiede zwischen den tatsächlichen Umsätzen und den geplanten Werten im IDW S6-Plan sollten analysiert werden, um die zugrunde liegenden Ursachen zu verstehen, wie z.B. Marktentwicklungen, Veränderungen im Kundenverhalten oder operative Ineffizienzen.

Finanzdaten Ist versus Forecast (mindestens Quartal) versus IDW-S6-Plan

Neben dem Vergleich mit dem IDW S6-Plan ist auch der Vergleich der tatsächlichen Finanzdaten mit den regelmäßigen Forecasts von entscheidender Bedeutung. Das erscheint vielleicht ein wenig redundant - und das ist auch nachvollziehbar. Allerdings bildet der Forecast eine andere Messelatte als der oben beschriebene IDW S6-Plan. Letzterer ist nämlich häufig recht schnell von der Realität eingeholt - Unternehmen, die z.B. kurz vor der Corona-Pandemie ein S6-Plan verfolgten, ist dies schmerzlich bewusst. Doch steht der IDW-S6-Plan fest und kann nicht verändert werden. Komme was wolle. Um diesem starren Plan etwas begegnen zu können, ziehen jüngste Erkenntnisse und Entwicklung nicht in den S6-Plan ein, sondern finden ihren Niederschlag in einem eigenen Forecast. Dieser ist meist deutlich kürzer - meist ein zwei bis drei Quartale).

Prognoseanpassungen: Wenn erhebliche Abweichungen festgestellt werden, kann der Forecast in Abstimmung mit den Berichtsempfängern angepasst werden, um die aktuelle finanzielle Situation realistischer darzustellen. Diese Flexibilität hat der S6-Plan nicht.

Der Forecast hat gleich mehrere Rollen. Zunächst soll er mehr Transparenz über die kurz- bis mittelfristige Entwicklung geben. Daher wird auch der Forecast mit dem S6-Plan verglichen um sicherzustellen, dass zu erwartenden Abweichungen frühzeitig mittels kompensierender Maßnahmen begegnet werden kann. Doch soll die fortwährende Entwicklung des Forecast auch dazu dienen, dass das jeweilige Unternehmen die notwendige betriebswirtschaftliche Transparenz jederzeit und fortwährend unterhalten kann und fortwährend aufrecht erhält.

Zusammenfassend werden in dieser Sektion die folgenden Aspekte beleuchtet:

Cashflow-Auswirkungen: Cash und Cashflow ist naturgemäß das entscheidende Element in der Sanierung. Der Vergleich der tatsächlichen Cashflows mit dem IDW S6-Plan hilft, die Liquidität des Unternehmens und die Wirksamkeit der Maßnahmen zu bewerten.

Aufwandsmanagement: Ein genauer Vergleich der tatsächlichen mit den prognostizierten Aufwände zeigt, ob Senkungsmaßnahmen wirksam sind und wo zusätzliche Maßnahmen erforderlich sein könnten.

Genauigkeit der Umsatzprognose: Der regelmäßige Vergleich der tatsächlichen Finanzdaten mit den vierteljährlichen Prognosen hilft, Trends und Abweichungen frühzeitig zu erkennen. Dieser proaktive Ansatz ermöglicht es dem Management, Korrekturmaßnahmen früher zu ergreifen.

Restrukturierungskosten: Ist versus IDW-S6-Plan

Die Überwachung der durch die Restrukturierung anfallenden Kosten ist essenziell, um sicherzustellen, dass der Sanierungsprozess innerhalb des Budgets bleibt. So schrecklich es klingt, es kann vorkommen, dass die Restrukturierungskosten im Laufe der Restrukturierung mit bedingend für eine echte Insolvenz werden. Ein Vergleich der tatsächlichen Restrukturierungskosten mit denen im IDW S6-Plan ist daher von zentraler Bedeutung.

Defintion: Restrukturierungskosten

Restrukturierungskosten sind Kosten, die durch die Restrukturierung selbst verursacht werden und im Rahmen der Restrukturierung anfallen. Dazu gehören in aller Regel Rechts- und Beratungskosten und Kosten die im Rahmen eines Personalabbaus anfallen (z.B. für einen Sozialplan, Retention-Ambitionen, und ähnliche Aspekte). Der Begriff ist aber hinsichtlich der genauen Bestandteile offen definiert und kann daher auch diverse andere Elemente beinhalten.

13-Wochen-Liquiditätsvorschau

Ein entscheidendes Instrument im Rahmen des Bankenreportings ist die 13-Wochen-Liquiditätsvorschau. Diese bietet einen kurzfristigen Überblick über die Liquidität des Unternehmens und hilft, die Planung für die nächsten Wochen zu optimieren.

Dabei ist die 13-Wochen-Liquiditätsplan ist eine spezifische Methode der kurzfristigen Liquiditätsplanung. Denn anders als die im Rahmen der integrierten Planung des IDW-S6-Sanierungsplan angewandten indirekten Methode des Cash-Forecast, bedient sich der 13-Wochen-Liquiditätsplan der sog. direkten Methode. Die direkte Ermittlung des (Brutto-) Cash Flows ergibt sich aus der Differenz aller zahlungswirksamen Erträge und den zahlungswirksamen Aufwendungen. Es wird also die Gewinn- und Verlustrechnung im Prinzip ausschließlich unter Berücksichtigung der zahlungswirksamen Geschäftsfälle gebucht. Alle anderen Geschäftsfälle bleiben unberücksichtigt. Es resultiert eine sehr genaue und detaillierte und granulare Übersicht über alle geplanten Ein- und Auszahlungen.

Im Vergleich zu anderen Cash-Management- oder Liquiditätsplanungsmethoden, die oft monatlich oder quartalsweise durchgeführt werden, bietet der 13-Wochen-Plan eine feinere und präzisere Kontrolle über den Cashflow. Dies ermöglicht eine genauere Planung und Anpassung an kurzfristige finanzielle Herausforderungen, was insbesondere in Zeiten finanzieller Unsicherheit entscheidend sein kann. Ein wesentlicher Unterschied zu längeren Planungszyklen ist, dass der 13-Wochen-Plan auf einer wöchentlichen Basis erstellt wird, was eine zeitnahe Reaktion auf Veränderungen der finanziellen Lage des Unternehmens ermöglicht.

Übersicht zu den Covenants

Im Kontext der finanziellen Restrukturierung und Sanierung, wie sie im IDW S6-Gutachten behandelt wird, spielen Covenants eine zentrale Rolle. Denn insbesondere dann, wenn "fresh money" gewährt wird - also das notleidende Unternehmen einen Sanierungskredit erhält, bestehen die finanzierenden Baken auf gewisse Rahmenbedingungen, die im Rahmen der Bereitstellung der Finanzierung gegeben sein müssen.

Definition: Covenant

Ein Covenant ist eine vertragliche Klausel in Kreditverträgen, die den Kreditnehmer verpflichtet, bestimmte finanzielle Kennzahlen (hard covenant) einzuhalten oder bestimmte Handlungen zu unterlassen/zu unternehmen (soft covenant). Diese Vereinbarungen sind wichtig für Kreditgeber, um das Risiko von Zahlungsausfällen zu minimieren.

Wenn ein Unternehmen in eine finanzielle Schieflage gerät, werden diese Covenants stregnstens überwacht. Verstößt das Unternehmen gegen eine dieser Klauseln, kann der Kreditgeber Maßnahmen ergreifen, wie z.B. die Anpassung der Kreditbedingungen, die Forderung von zusätzlichen Sicherheiten oder im Extremfall die Kündigung des Kredits.

Beispiele für Covenants:

- Verschuldungsgrad: Ein Unternehmen darf einen bestimmten Verschuldungsgrad nicht überschreiten, z.B. ein Verhältnis von Schulden zu Eigenkapital von 3:1.

- Zinsdeckungsgrad: Der Zinsdeckungsgrad (Verhältnis von EBIT zu Zinsaufwand) muss über einem festgelegten Wert liegen, z.B. 2,5. Dies stellt sicher, dass das Unternehmen in der Lage ist, seine Zinsverpflichtungen aus dem laufenden Geschäft zu bedienen.

- Liquiditätskennzahlen: Das Unternehmen muss eine bestimmte Liquiditätsreserve aufrechterhalten, um kurzfristige Verbindlichkeiten decken zu können.

Im Rahmen des Bankenreportings wird fortwährend geprüft, ob ein Unternehmen die bestehenden Covenants einhalten kann und welche Auswirkungen eine mögliche Nichteinhaltung auf die Sanierungsfähigkeit des Unternehmens hat.

Stand der Maßnahmenumsetzung

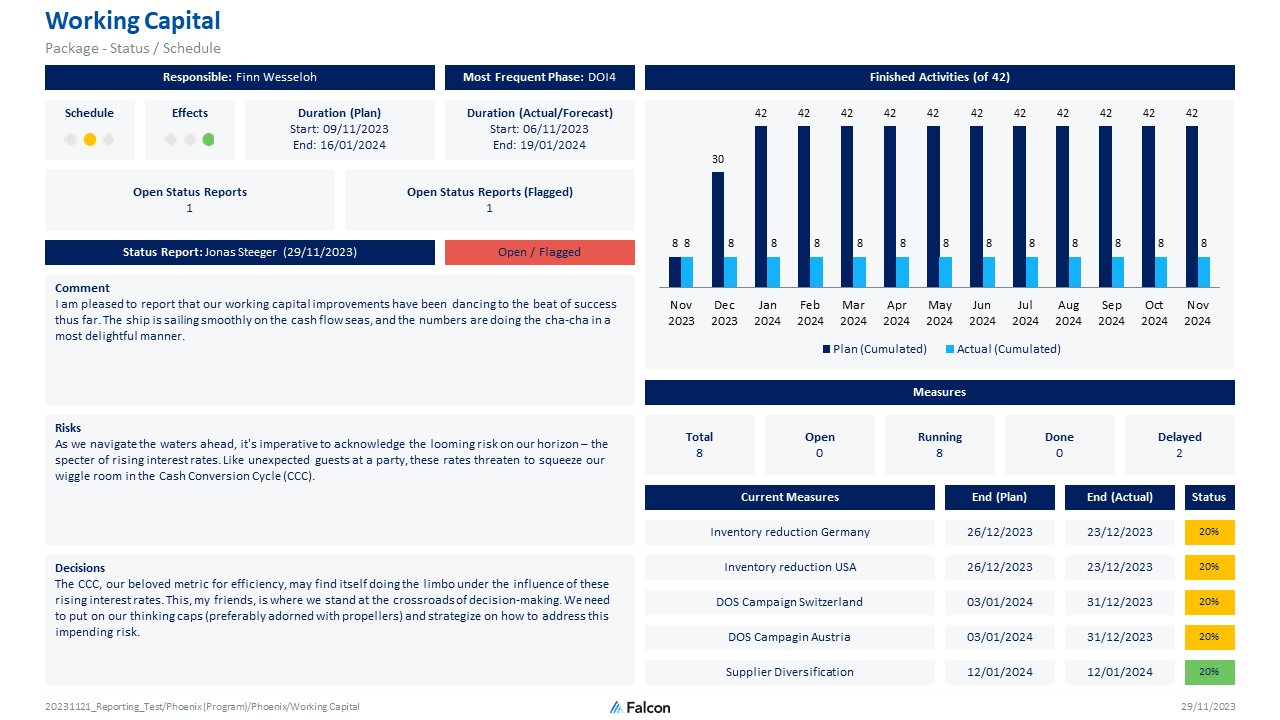

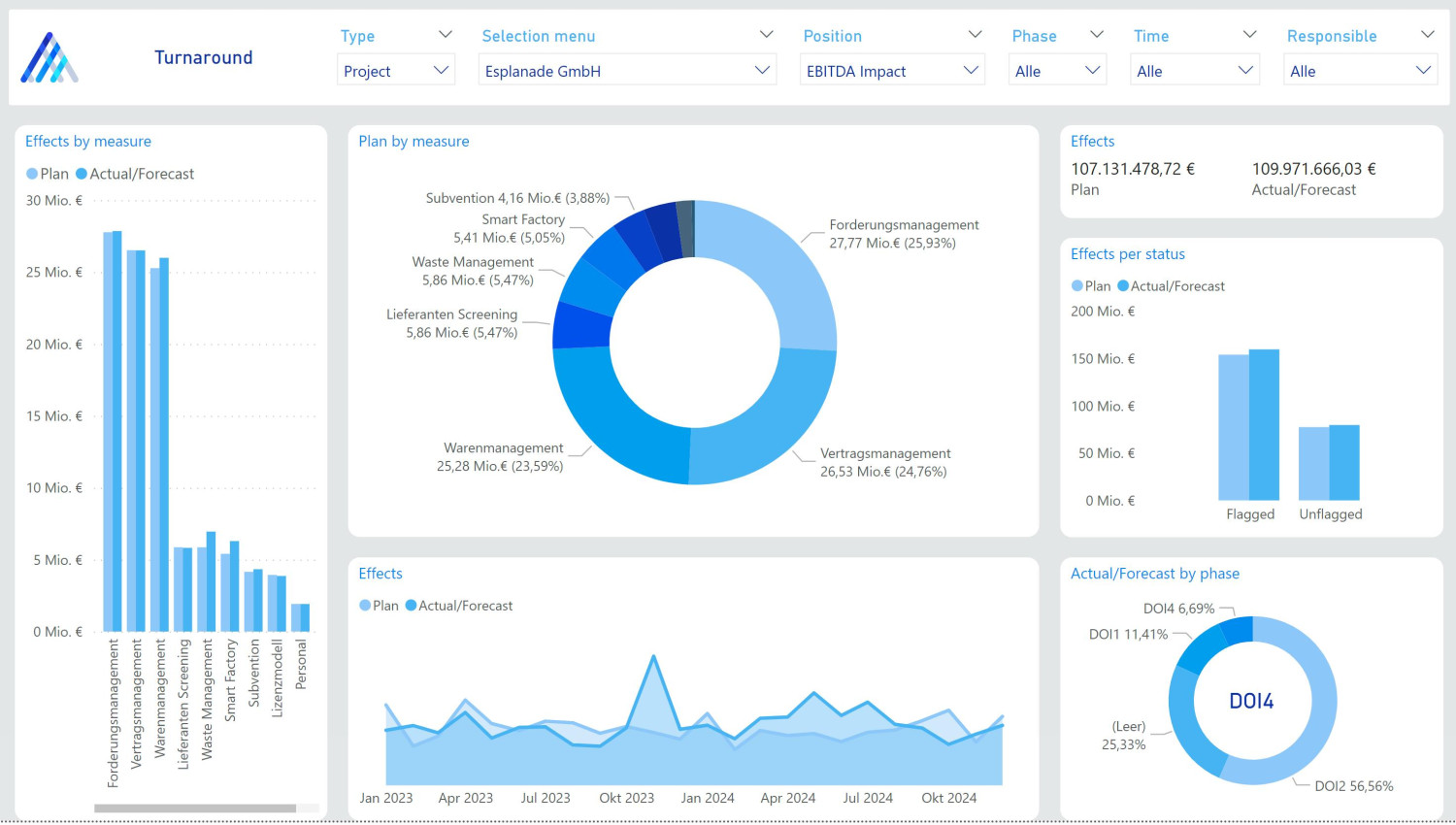

Im Rahmen des Bankenreportings spielen Maßnahmen eine zentrale Rolle. Der Bericht sollte zeigen, dass die geplanten Verbesserungsmaßnahmen realistisch dazu beitragen, das Unternehmen auf ein nachhaltiges Rentabilitäts- und Solvenzniveau zurückzuführen. Dazu wird der Fortschritt der Maßnahmen kontinuierlich berichtet. Im Kern stehen die Basisinformationen im Fokus und das ist neben dem zeitlichen Fortschritt (samt Forecast) und der hoffentlichen Erreichung von Meilensteinen, insbesondere die Berichterstattung über die Entwicklung des finanziellen oder anderweitig messbaren Impacts der Maßnahmen (samt Forecast). Wesentlich ist an dieser Stelle erneut die Unterscheidung zwischen einem Basis- und einem Maßnahmenplan. Der Basisplan stellt die Entwicklung des Unternehmens ohne Eingreifen dar, während der Maßnahmenplan die Effekte der eingeleiteten Maßnahmen darlegt. Die Messbarkeit und Abgrenzbarkeit dieser Effekte ist entscheidend und stellt eine häufige Herausforderung dar, insbesondere wenn externe Faktoren wie Marktentwicklungen berücksichtigt werden müssen.

Doch neben diesen Basisinformationen, inkludiert der Maßnahmenteil eines Bankenreportings weitere Informationen, die im Rahmen von anderen Projektberichten - den nichts anderes sind Maßnahmen im Rahmen des IDW S6 - nicht zwingend vorkommen. Dazu gehören insbesondere die Entwicklung der Härtegrade, Statusberichte in prosa, die den Verlauf sowie die nächsten Schritte kommentieren, Risikoberichte samt Mitigationsansätze und ein Bewertung der Maßnahmenumsetzung in einem vorher festgelegten Ampelsystem für die Dimensionen Zeit, monetäre Effekte und Umsetzungsstatus.

Stakeholder, insbesondere Gläubiger, erwarten im Rahmen des IDW S6-Berichts eine klare Darstellung der Umsetzungspläne, Verantwortlichkeiten, Meilensteine und Risiken. Die regelmäßige Berichterstattung über den Fortschritt der Maßnahmen, oft durch ein Ampelsystem, ist notwendig, um die Transparenz und Glaubwürdigkeit des Restrukturierungsprozesses sicherzustellen. Auch was diesen Aspekt des Bankenreportings angeht gilt wieder, dass es keinen Standard gibt. Die gängigsten Berichtsarten im des Maßnahmenreportings haben wir hier für Sie zusammengefasst.

Vertrauen Sie nicht auf Excel

Viele Unternehmen nutzen Excel für die Planung und das Tracking von Sanierungsmaßnahmen, was zu Fehlern und Vertrauensverlust bei Gläubigern führen kann. Doch gibt es spezfifische Softwarelösungen, die gezielt für das Planen und Tracking von Sanierungsmaßnahmen entwickelt wurden. Diese sollten mindestens folgende Aspekte liefern:

- Härtegrade: Anzeige der Phase und Ergebniswirksamkeit von Maßnahmen.

- Statusberichte: Regelmäßige Updates zum Projekt- und Finanzstatus.

- Ampelsysteme: Visuelle Indikatoren für den Projektzustand.

- Effekte & KPIs: Echtzeit-Tracking von Maßnahmen und deren Effekten.

- One-Klick-PowerPoint-Berichte: Schnelle Erstellung professioneller Berichte.

- Schnelles Setup & Import-Möglichkeiten: Schnell einsatzbereit sein.

- Integrationen & Schnittstellen: Verbindung zu BI-Systemen und ERP-Planungswelten.

- Multi-User & Rechte: Mehrere Maßnahmenverantworliche arbeiten simultan an der Umsetzung der Sanierung.

Falcon gehört zu diesen speziellen Lösungen. Erfahren Sie hier, wie Falcon Sanierungen begleitet. Sollten Sie dennoch Excel nutzen, hilft Ihnen eventuell unser Vorgehensplan - der auch unabhängig von unserer Lösung Falcon - aufzeigt, wie Sie auf eine geeignete Software-Lösung umstellen können.

Die Rolle des PMO bei der Krisenbewältigung und im Rahmen des Bankenreportings

Wenn Sie es bis hier geschafft haben wissen Sie schon jetzt, dass das Bankenreporting sehr aufwändig sein kann. Daher bedarf es nicht selten dedizierte Ressourcen, die für die Erstellung des Bankenreportings verantwortlich zeichnen. Neben der Einbindung von Sanierungsberatern, spielt dabei insbesondere das sog. Project Management Office (PMO) eine zentrale Rolle. Ein PMO bietet strukturierte und koordinierte Unterstützung, um sicherzustellen, dass Sanierungsmaßnahmen effektiv und effizient umgesetzt werden. Ein Beispiel für die erfolgreiche Implementierung eines PMO in einer Krisensituation ist General Motors (GM). Nach der Finanzkrise 2008 führte GM ein PMO ein, um die Restrukturierung zu überwachen, was zur Stabilisierung und Erholung des Unternehmens beitrug.

Das PMO ist so zentral, dass wir dem Organ diverse Artikel gewidmet haben. Dazu gehört ein Blick auf die Aufgaben, Hilfstellung bei der Etablierung des Organs, Hinweise zur Fortentwicklung des sog. PMO-Reifegrads, Artikel zu PMO-Governance und vieles mehr